Burada kendinize uygulayabileceğiniz 40 popüler Forex ticaret stratejisini detaylı olarak analiz edeceğiz.

Bir Forex Ticaret Stratejisi Nasıl Oluşturulur

Bir Forex ticaret stratejisi, yatırımcıların piyasaya ne zaman ve nerede girip çıkacaklarına karar vermelerine yardımcı olan yapılandırılmış bir yaklaşımdır. Hiçbir strateji evrensel olarak en iyisi olmasa da ve hepsi eşit yaratılmasa da, bazı stratejiler belirli piyasa koşullarında diğerlerinden daha etkilidir. İşte tarzınıza ve hedeflerinize uygun bir ticaret stratejisi geliştirmek için adım adım bir kılavuz:

1. Ticaret Tarzınızı Belirleyin

Ne tür bir yatırımcı olduğunuzu anlayarak başlayın; hızlı tempolu, kısa vadeli işlemleri mi yoksa daha sabırlı, uzun vadeli bir yaklaşımı mı tercih ediyorsunuz. Çok sayıda strateji mevcuttur ve ticaret tarzınıza uyması için birine bağlı kalmayı veya birkaçını birleştirmeyi seçebilirsiniz.

2. Bir Strateji Seçmek İçin Kriterler Belirleyin

Sizin için en önemli faktörleri belirleyin. İşlem hedeflerinizi, zaman müsaitliğinizi, deneyim seviyenizi ve risk toleransınızı göz önünde bulundurun. Bu, belirli ihtiyaçlarınızla uyumlu stratejileri filtrelemenize ve seçmenize yardımcı olacaktır.

3. Uzun veya Kısa Pozisyonlara Karar Verin

Seçiminiz piyasa görünümünüze bağlıdır. Bir döviz çiftinin değerinin artacağına inanıyorsanız, uzun bir pozisyon alırsınız. Düşmesini bekliyorsanız, kısa bir pozisyon daha uygundur. Her iki tür pozisyonun nasıl alınacağını anlamak, piyasa trendlerinde gezinmek için önemlidir.

4. Bir Döviz Çifti Seçin

Stratejiniz, majör, minör veya egzotik döviz çiftleriyle işlem yapmanıza bağlı olarak değişebilir. Majörler daha istikrarlı olma eğilimindeyken, minörler ve egzotikler daha oynak ve daha riskli olabilir, ancak daha yüksek potansiyel getirilerle.

5. Pozisyon Büyüklüğünüzü Belirleyin ve Gerçekleştirin

Bir işleme girmeden önce, hesap büyüklüğünüze ve risk yönetimi kurallarına göre uygun pozisyon boyutunu hesaplayın. İşleminiz canlıya geçtikten sonra, stratejik bir ayarlamayı gerektirebilecek piyasa koşullarındaki, çıkışlardaki veya trendlerdeki değişiklikler açısından yakından izleyin.

En İyi 40 Forex Ticaret Stratejisi 2026

Burada kendiniz uygulayabileceğiniz 40 popüler Forex ticaret stratejisini ayrıntılı olarak analiz edeceğiz.

Yeni geri test programımızı ücretsiz deneyin ve bu stratejileri gerçek koşullarda test edin:

Forex Tester’ı Çevrimiçi Deneyin

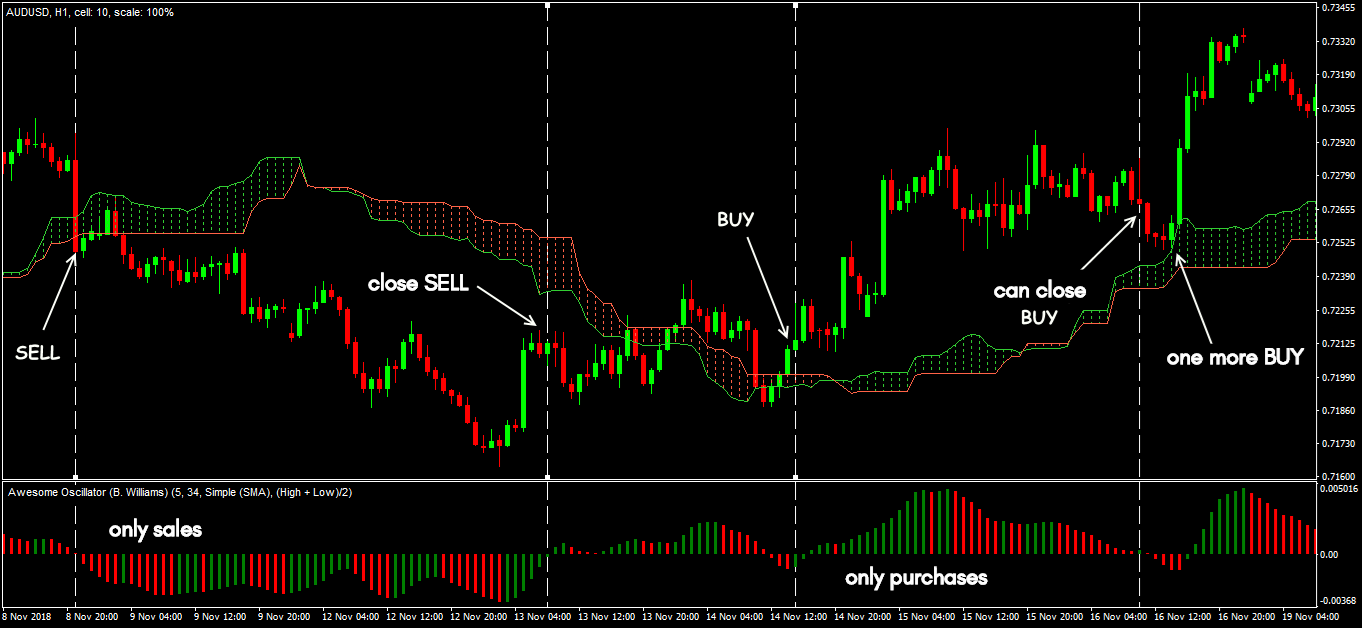

Strateji 1: Karlılık ticaret yöntemi (Bill Williams’ın Ticaret Kaosu)

Göstergeler: Fraktallar; Timsah; Muhteşem Osilatör; Standart parametrelere sahip Hızlandırıcı Osilatör.

Özel durumlar: Gerekli sinyaller (sırayla) Fraktallar + Timsah + Hızlandırıcı Osilatördür; ek bir sinyal ise Harika Osilatördür.

SATIN AL: fraktal aşağı; mavi Timsah çizgisinin aşağıdan yukarıya doğru kırılması; AC yeşil bölgede; AO histogramı merkez çizgisini aşağıdan yukarıya doğru geçtikten sonra giriş.

SATIŞ: fraktal yukarı; mavi Timsah çizgisinin yukarıdan aşağıya doğru kırılması; AC kırmızı bölgede; AO histogramı merkez çizgisini yukarıdan aşağıya doğru geçtikten sonra giriş.

Çıkış veya tersine dönüş: Yeşil Timsah çizgisinin tersine kırılması ve AC ve AO histogramının tersine dönmesi.

Strateji 2: Sidus Yöntemi

Göstergeler: EMA (18), EMA (28) — kırmızı kanal; WMA (5), WMA (8) — mavi kanal.

Özel koşullar: Analiz zaman aralığı en az M30, işlem destek zaman aralığı en az H1’dir.

ALIM: WMA (5) ve WMA (8) kırmızı kanalı aşağıdan yukarıya doğru geçiyor; WMA (5) ve WMA (8) çizgilerinin ön çaprazlaması alım sinyalini güçlendiriyor.

SATIŞ: WMA (5) ve WMA (8) kırmızı kanalı yukarıdan aşağıya doğru kesiyor; WMA (5) ve WMA (8) çizgilerinin benzer şekilde kesişmesi satış sinyalini güçlendiriyor.

Çıkış: Mavi çizgilerin kesiştiği noktadan sonra veya kırmızı kanalın ters yönde kırılmasından sonra.

Yeni geriye dönük test programımızı ücretsiz deneyin ve bu stratejileri gerçek koşullarda test edin:

Erişim sağlamak için Forex Tester Online

Strateji 3: Puria Yöntemi

Göstergeler: MA (85; Doğrusal Ağırlıklı; Düşük) kırmızı; MA (75; Doğrusal Ağırlıklı; Düşük) yeşil; EMA (5; Kapanış) mavi; MACD (15; 26; 1; Kapanış).

Özel koşullar: Zaman dilimi M30-H1’dir. Fiyat her iki uzun ortalamayı da kırmışsa, ancak hızlı EMA (5) — yalnızca birinden, o zaman MACD sinyalinden bağımsız olarak, işlem açılmaz.

AL: EMA (5), MA (75) ve MA (85)’i aşağıdan yukarıya doğru kesiyor ve en az bir MACD çubuğu sıfır çizgisinin üzerinde kapanıyor.

SATIŞ: EMA (5), MA (75) ve MA (85)’i yukarıdan aşağıya doğru kesiyor ve en az bir MACD çubuğu denge çizgisinin altında kapanıyor.

Çıkış: MACD histogramının dönüşünde veya EMA (5) tarafından MA (75) ve MA (85) çizgilerinin ters kesişiminde.

Strateji 4: Kumo’nun Kopması

Göstergeler: Ichimoku (8; 29; 34) — yalnızca Kumo bölgesi (Tenkan-Sen, Kijun-Sen ve Chinkou Span devre dışı); Standart parametrelere sahip Harika Osilatör.

Özel koşullar: Giriş noktası aramanın zaman çerçevesi M15, işlem takibinin zaman çerçevesi ise H1 ve üzeridir.

SATIN AL: Kumo’nun üst sınırının kırılması ve AO histogramının aşağıdan yukarıya doğru tersine dönmesi.

SATIŞ: Kumo’nun alt sınırının bozulması ve AO histogramının yukarıdan aşağıya doğru tersine dönmesi.

Çıkış: AO histogramına göre sıfır çizgisinin geriye doğru dökümü.

Strateji 5: Momentum Yaşlısı

Göstergeler: EMA (19; kapanış); Momentum (18; yakın; 100).

Özel koşullar: Zaman aralığı H1’den düşük değildir.

AL: EMA’nın (19) üzerinde kapanış ve Momentum aşağıdan yukarıya 100 seviyesini geçiyor — giriş bir sonraki barda.

SATIŞ: EMA (19) altında kapanış ve Momentum 100 seviyesini yukarıdan aşağıya doğru geçiyor.

Çıkış: Momentum çizgisinin dönüşü veya 100 seviyesinin kesişmesi.

Strateji 6: Kutsal Kase

Göstergeler: EMA (20; kapanış); ADX (14) 50, 30, 15 seviyeleriyle.

Özel koşullar: Analiz ve giriş zaman çerçevesi en az H4, pozisyon takibi için — D1. ADX hatları 15 bölgesindeyse — düz, piyasaya girmiyoruz.

SATIN AL: EMA’ya göre yukarı trend; ADX 30’un üzerine çıkıyor. EMA’nın ters yönde (yukarıdan aşağıya) geri dönüşle kırılması. Giriş bir sonraki barda.

SATIŞ: EMA’ya göre düşüş eğilimi; ADX 30’un üzerine çıkıyor. EMA’nın aşağıdan yukarıya geri dönüşle kırılması. Giriş bir sonraki barda.

Çıkış: ADX çizgisinin üst bölgeden aşağıya doğru tersine dönmesi.

Strateji 7: MACD Karlılığı

Göstergeler: MACD (34; 89; 9), Muhteşem Osilatör ve Fraktallar varsayılan parametrelerle.

Özel koşullar: Zaman aralığı H1’den düşük değildir.

AL: Fraktal aşağı; MACD histogramı sinyal ve merkez çizgilerinin üzerinde; AO histogramında yeşil bölgeye dönüş var.

SATIŞ: Fraktal yukarı; MACD histogramı sinyal ve merkez çizgilerinin altında; AO histogramında kırmızı bölgeye dönüş var.

Çıkış veya tersine dönüş: Ters fraktal veya AO ve MACD indikatörlerinde tersine dönüş sinyali belirdiğinde.

Strateji 8: Dış Çubuk ticaret yöntemi

Göstergeler: EMA (9; kapanış).

Özel koşullar: majör döviz çiftleri; zaman dilimi M15; anahtar mumun gövdesi ve gölgeleri hareketli ortalama çizgisine dokunmuyor. Düzde işlem yapmıyoruz; 3⁰⁰’den fazla ortalama çizgi eğimine sahip net bir trend gerekiyor.

SATIN AL: anahtar mum önceki Yüksek fiyatın üstünde kapanır; EMA çizgisinden Yüksek fiyata olan mesafe en az 5–8 puandır. Giriş bir sonraki bardadır.

SATIŞ: Anahtar mum önceki Düşük fiyatın altında kapanır; EMA çizgisinden Düşük fiyata olan mesafe en az 5–8 puandır. Giriş bir sonraki bardadır.

Çıkış: Mum çubuğu dönüş paterni.

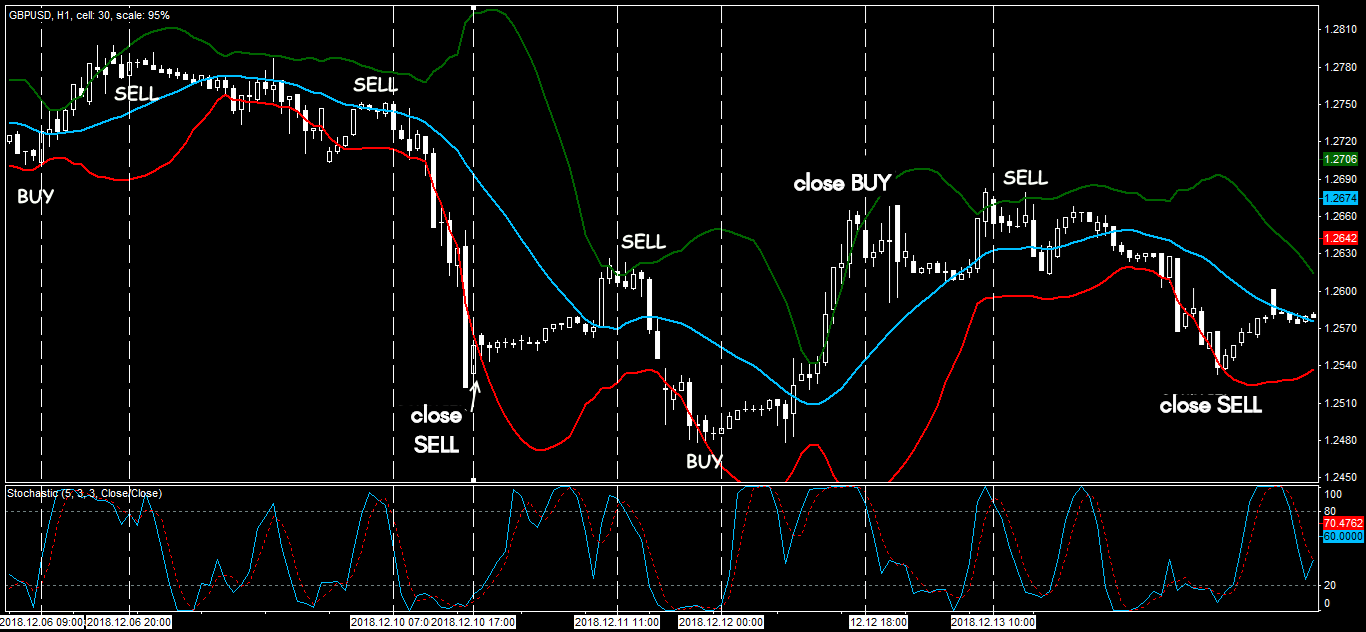

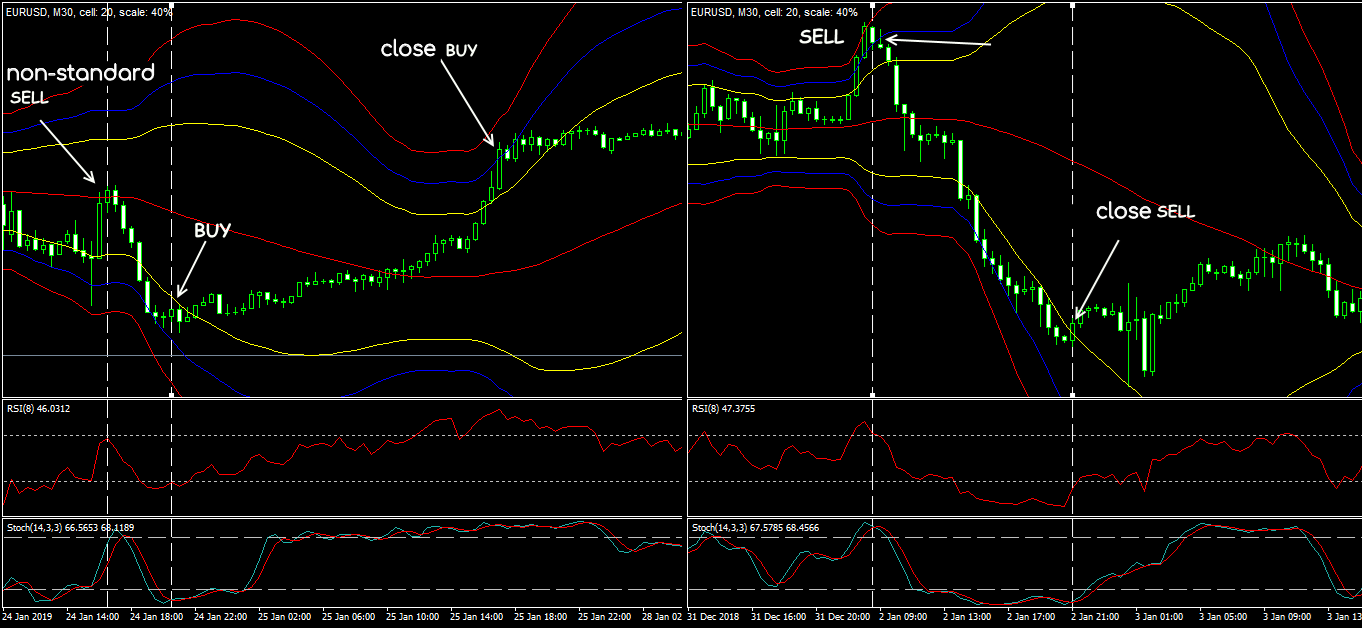

Strateji 9: Stokastik + Trend ticaret yöntemi

Göstergeler: Bollinger Bantları (20; 2; 0; kapalı) veya herhangi bir kanal göstergesi; Stokastik (5; 3; 3).

Özel koşullar: zaman aralığı M30’dan düşük değil; düz dönemler; haber bülteninin öncesinde ve sonrasında işlem yapmıyoruz.

SATIN AL: fiyat kanalın alt sınırından yukarı dönüyor, hızlı osilatör çizgisi aşırı satım bölgesinde aşağıdan yukarıya doğru yavaş olanı kesiyor. Giriş, Stokastik çizgilerinin kesişmesinden sonraki bir sonraki çubukta.

SATIŞ: fiyat kanalın üst sınırından aşağı dönüyor, hızlı osilatör çizgisi yavaş olanı aşırı alım bölgesinde yukarıdan aşağıya doğru kesiyor. Giriş, Stokastik çizgilerinin kesişmesinden sonraki bir sonraki çubukta.

Çıkış veya geri dönüş: geri sinyal.

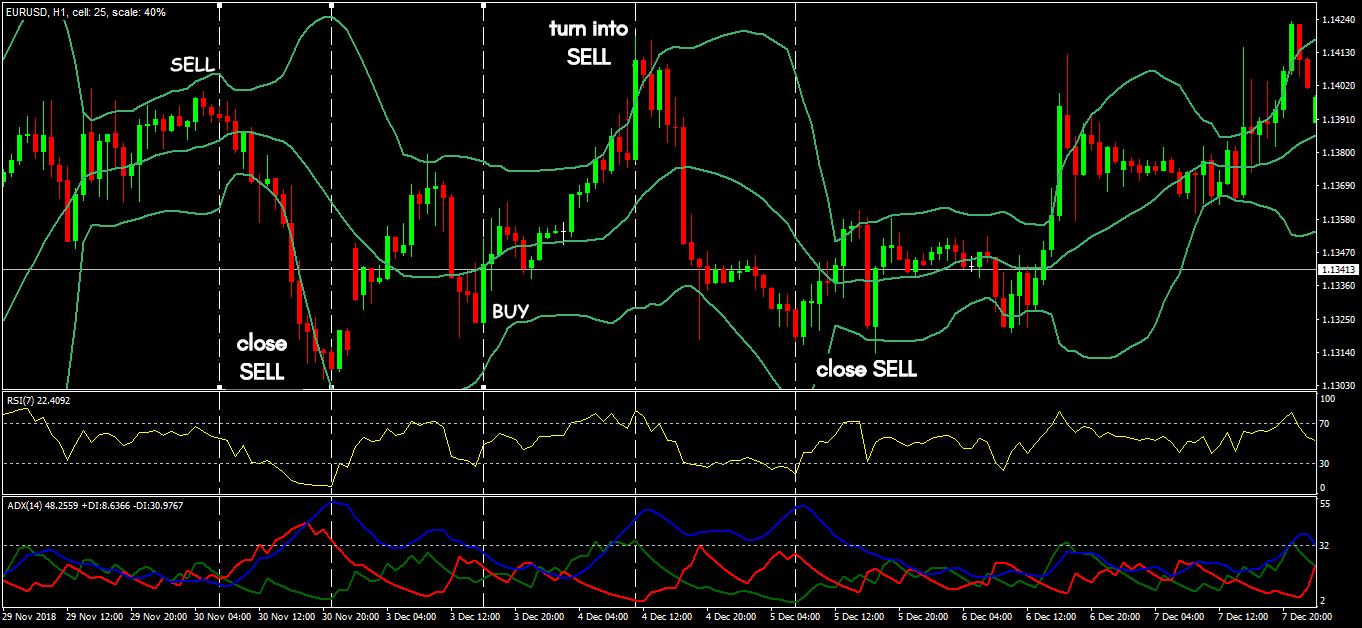

Strateji 10: Evrensel Kit

Göstergeler: Bollinger Bantları (20; 2; 0; kapanış); RSI (7); ADX (14) 32 seviyesinde.

Özel koşullar: zaman dilimi M30’dan düşük değil; takip önerilir. Düz ve spekülasyon dönemlerinde işlem yapmayız.

AL: Fiyat, Bollinger alt (veya orta) sınırının bölgesinde yukarı doğru dönüyor; RSI aşırı satım bölgesinde, ADX 32’den yüksek değil.

SATIŞ: Fiyat üst (veya orta) sınırdan aşağı dönüyor; RSI aşırı alım bölgesinde, ADX 32’den fazla değil.

Çıkış veya geri dönüş: geri sinyal.

Strateji 11: 80’in üzerinde

Göstergeler: mavi kanal — EMA (20; 0; yüksek) düz ve EMA (10; 0; düşük) noktalı çizgiler; kırmızı — EMA (20; 0; düşük) düz ve EMA (10; 0; yüksek) noktalı çizgiler. RSI (10; 0; kapanış; 55; 45) ve SMA (10; 0; Önceki Göstergenin Verileri).

Özel koşullar: sabit volatiliteye sahip varlıklar; TF H1’den düşük değil; Stop Loss MA çizgisi boyunca dinamik.

SATIN AL: RSI 55’in ve MA’sının üstünde; bar mavi MA’nın altında kapandı. Stop Loss kırmızı MA’dan 10–15 puan aşağıda.

SATIŞ: RSI 45’in altında ve MA barı kırmızı MA’nın üzerinde kapandı. Stop Loss mavi MA’dan 10–15 puan daha yüksek.

Çıkış: Gün sonunda güçlü bir dönüş sinyaliyle kapanış.

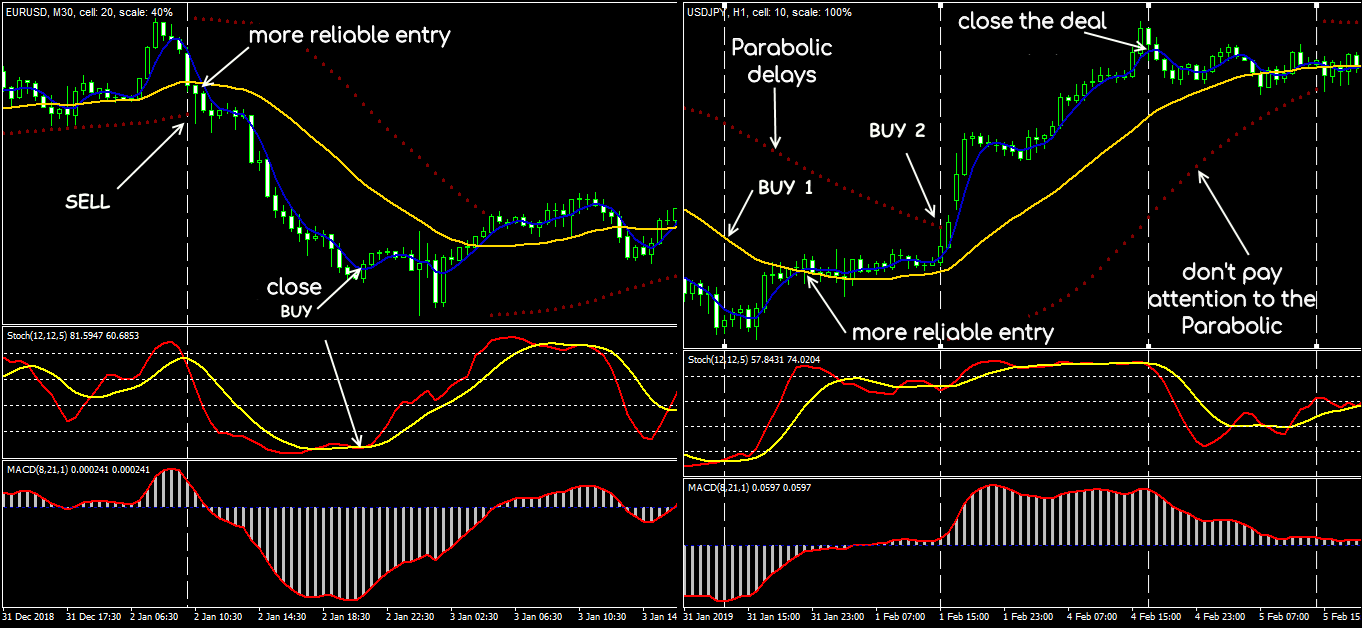

Strateji 12: Parabolik SAR + MACD

Göstergeler: Parabolik SAR (0,02; 0,2); MACD (12; 26; 9; kapanış).

Özel koşullar: istikrarlı volatilite döneminde döviz çiftleri; M30/H1/H4; ana olan MACD’dir. İsteğe bağlı olan PSAR’dır; Stop Loss, anahtar çubuğun min/maks’ı için 5–30 puandır.

BUY: çizginin ve MACD histogramının kesiştiği nokta, yukarı doğru bir dönüş; PSAR çizgisinde yukarı doğru bir boşluk. Buy Stop, max anahtar çubuğunun üzerindedir.

SATIŞ: çizginin ve MACD histogramının kesiştiği nokta, aşağı doğru bir dönüş; PSAR’da aşağı doğru bir boşluk. Satış Durdurma, min anahtar çubuğunun altındadır.

Çıkış: Stop Loss ile veya dönüş sinyalinin görünmesi ile.

Strateji 13: Bollinger Bantları Saç Derisi

Göstergeler: Bollinger Bantları (50; 0; 2; yakın) sarı; BB (50; 0; 3; yakın) mavi; BB (50; 0; 4; yakın) kırmızı; RSI (8; kapanış); Stokastik (14; 3; 3; yüksek/düşük; 20; 80).

Özel koşullar: TF, M30’dan düşük değil; bir sonraki barda giriş. Takip 10–15 puan. BB merkez hattından gelen sinyaller — yalnızca büyük bir bant genişliğiyle.

AL: Fiyat alttaki mavi BB’yi kırıyor; RSI ve Stokastik aşırı satım bölgesinden yukarı çıkıyor.

SATIŞ: Fiyat üst mavi BB’yi kırıyor; RSI ve Stokastik aşırı alım bölgesinden aşağı dönüyor.

Çıkış: Satın alma için: 1. sinyal üstteki mavi BB’nin çöküşü, 2. sinyal üstteki sarı BB’nin veya Stop Loss’un çöküşü. Satılık: 1. sinyal alttaki mavi BB’nin aşağıdan yukarıya çöküşü, 2. sinyal alttaki sarı BB’nin veya Stop Loss’un çöküşü.

Strateji 14: Forex Akıllı

Göstergeler: Parabolik SAR (0,02; 0,2); MACD (8; 21; 1; yakın); LWMA (5; 0; Doğrusal Ağırlıklı; HLC/3); LMA (36; 0; Doğrusal Ağırlıklı; HLC/3); Stokastik (12; 12; 5; düşük/yüksek; LWMA; 20, 40, 60, 80).

Özel koşullar: majör döviz çiftleri; TF M30’dan düşük değil. Parabolik sinyal geç. Trailing Stop Loss 10–15 puan.

AL: 1. sinyal Stokastik’in 40 seviyesinin altına dönmesidir; MA’nın aşağıdan yukarıya doğru kesişmesi; PSAR’da boşluk ve MACD’de yukarı dönüş olması ek bir sinyaldir.

SATIŞ: 1. Stokastik’in 60 seviyesinin üzerine doğru aşağı yönlü dönmesi; MA’nın yukarıdan aşağıya kesişmesi; PSAR’da boşluk ve MACD’de aşağı yönlü dönüş.

Çıkış: Stop Loss veya ters sinyal ile.

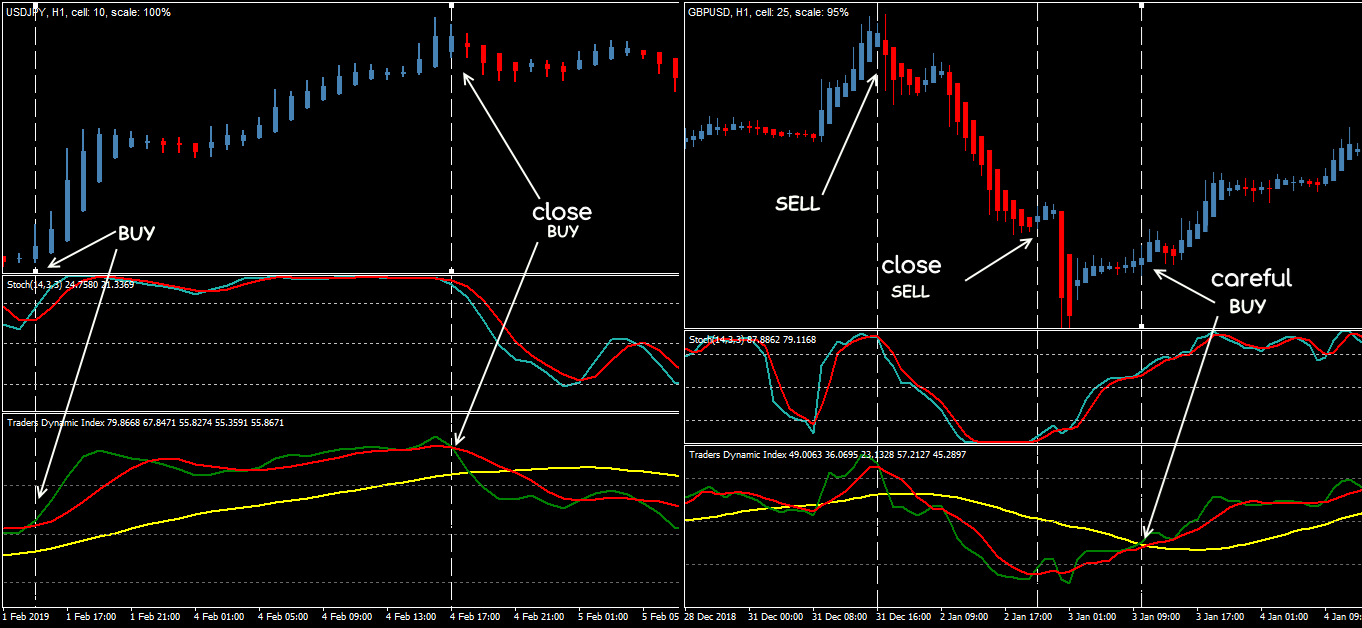

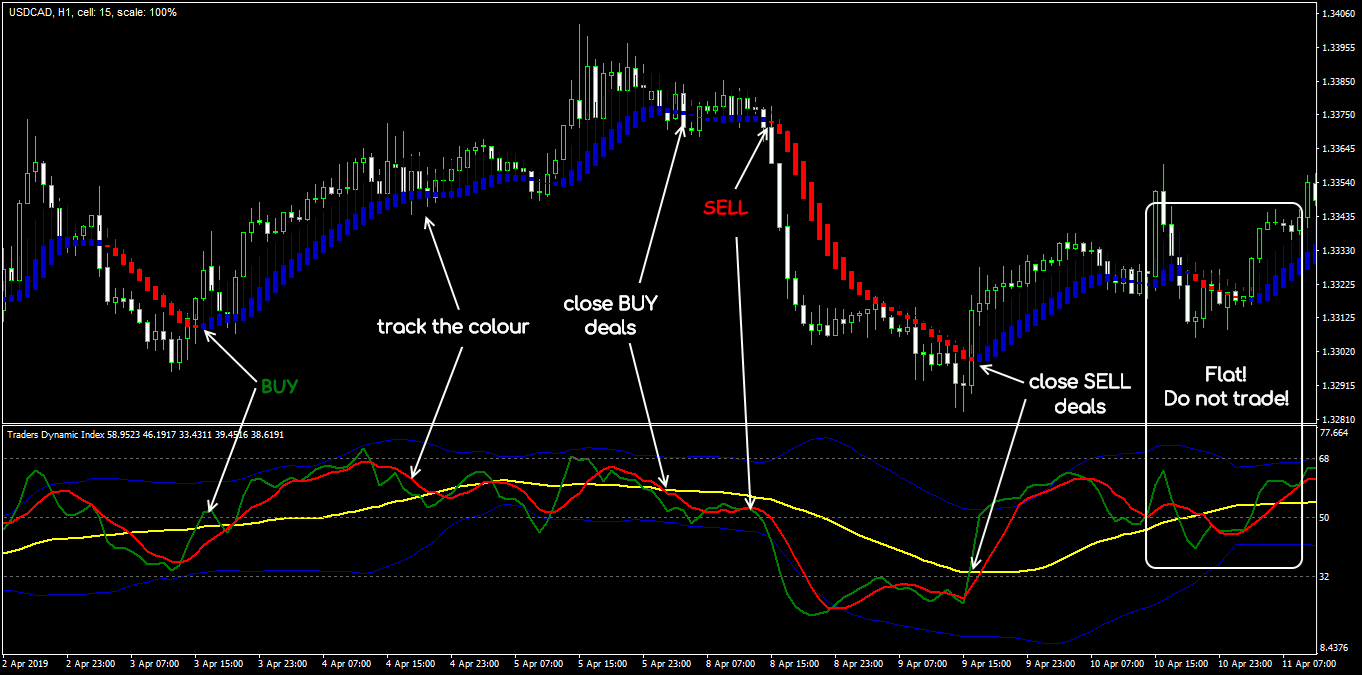

Strateji 15: TDI Sistemi

Göstergeler: Heikin-Ashi; Stokastik (14; 3; 3; yakın; 20, 50, 80); TDI (14; 0; 34; 2; 0; 7; 0; 32, 50, 68).

Özel koşullar: TF, M30’dan düşük değil: Avrupa ve Amerikan seansları. Stop Loss, yerel bir aşırılığın ötesinde. Take Profit yok, sadece takip ediyor. Stokastik ters sırada yorumlanır. Sarı TDI’nin üstünde/altında pozisyon sinyali yükseltir.

AL: Stokastik 50’nin (80) üzerinde; yeşil TDI çizgisi kırmızı çizgiyi aşağıdan yukarıya doğru kesiyor; sarı TDI’nın üzerindeki bir pozisyon sinyali yükseltiyor.

SATIŞ: Stokastik 50’nin (20) altında; yeşil TDI çizgisi yukarıdan aşağıya doğru geçiyor.

Çıkış: Stop Loss veya ters sinyal.

Strateji 16: Rachek Yöntemi

Göstergeler: SMA (10; 0; kapanış); SMA (20; 0; kapanış); ZigZag (12; 5; 3).

Özel koşullar: TF H4; geri dönüşte fiyatın kırmızı MA’yı kırıp maviye geçmesi gerekli bir koşuldur.

AL: SMA (10) SMA (20)’yi aşağıdan yukarıya doğru kesiyor ve her iki çizgi de yukarı bakıyor; ZigZag iki yükselen minimum gösteriyor.

SATIŞ: SMA (10) SMA (20)’yi yukarıdan aşağıya doğru kesiyor ve her iki çizgi de aşağı bakıyor; ZigZag iki yükselen maksimum gösteriyor.

Çıkış: MM tarafından Stop Loss emri verilmesi veya ZigZag’da kırılma noktasının oluşması.

Strateji 17: İki Stokastik

Göstergeler: Stokastik (5; 3; 3; 30, 70); Stokastik (21; 9; 9; 20, 80).

Özel durumlar: 1. sinyal hızlı Stokastik’te; benzer bir sinyal yavaş Stokastik’te göründükten sonra işlem açılır.

AL: Hızlı Stokastik’in %K ve %D noktalarının alttan yukarıya 30’un altındaki bölgede kesişimi.

SATIŞ: 1. sinyal, hızlı Stokastik’in %K ve %D’sinin yukarıdan aşağıya 70’in altındaki bölgede kesiştiği noktadır.

Çıkış: MM veya ters sinyal ile Stop Loss.

Strateji 18: CDMA

Göstergeler: SSMA (30; 0; yakın); MACD (25; 50; 9; kapanış) SSMA (15; 0; Önceki Göstergenin Verileri); MACD (6; 12; 1; kapanış).

Özel koşullar: TF, H1’den düşük değil; 1. sinyal hızlı MACD’de; takip 10–20 puan; küresel trend SSMA (30) tarafından kontrol ediliyor.

AL: Hızlı MACD sıfır çizgisinin üzerindedir; yavaş MACD sinyal çizgisi denge çizgisini aşağıdan yukarıya doğru, tercihen sıfır çizgisinin üzerinde keser.

SATIŞ: Hızlı MACD sıfır çizgisinin altındadır; yavaş MACD çizgisi denge çizgisini yukarıdan aşağıya doğru, tercihen negatif bölgede keser.

Çıkış: Stop Loss veya ters sinyal.

Strateji 19: ZigZag + MA + ZigZag

Göstergeler: ZigZag (12; 5; 3); EMA (50; 0; kapanış); ZigZag (24; 8; 5).

Özel koşullar: TF H1’den düşük değil; spekülatif sinyaller göz ardı ediliyor; küresel trend EMA (50) tarafından kontrol ediliyor; yavaş ZigZag bir sonraki aşırı ucu oluşturana kadar anlaşmayı kapatmıyoruz. Takip 10–20 puan.

AL: Yavaş ZigZag min oluşturuyor; hızlı ZigZag EMA’yı aşağıdan yukarıya doğru kesiyor; bir sonraki çubukta giriş var.

SATIŞ: Yavaş ZigZag maksimuma ulaşıyor; hızlı ZigZag EMA’yı yukarıdan aşağıya doğru geçiyor; bir sonraki çubukta giriş var.

Çıkış: MM ile Stop Loss veya yavaş bir ZigZag dönüşü.

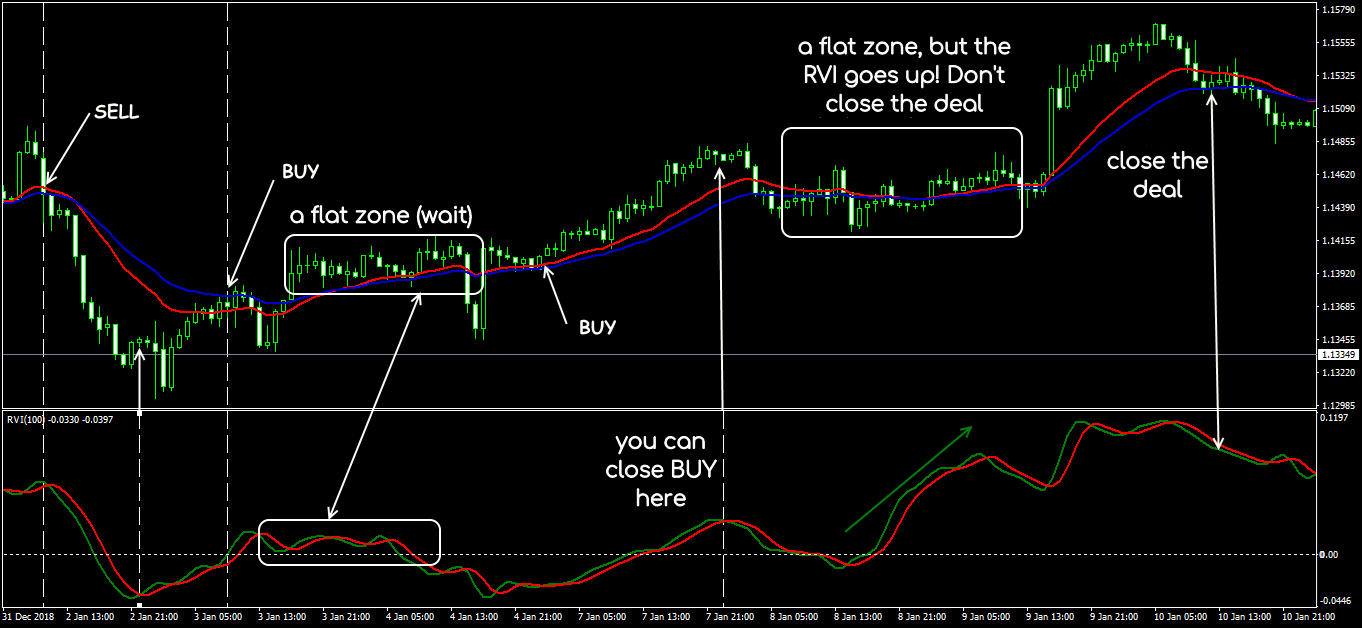

Strateji 20: EMA + RVI

Göstergeler: EMA (18; 0; kapanış); EMA (28; 0; kapanış); RVI (100).

Özel durumlar: TF H1’den düşük değil; Stop Loss yerel bir uç noktaya koyulur.

AL: EMA (18) EMA (28)’i aşağıdan yukarıya doğru geçti; RVI.

SATIŞ: EMA (18), EMA’yı (28) yukarıdan aşağıya doğru geçti; RVI.

Çıkış: MM veya ters sinyal ile Stop Loss.

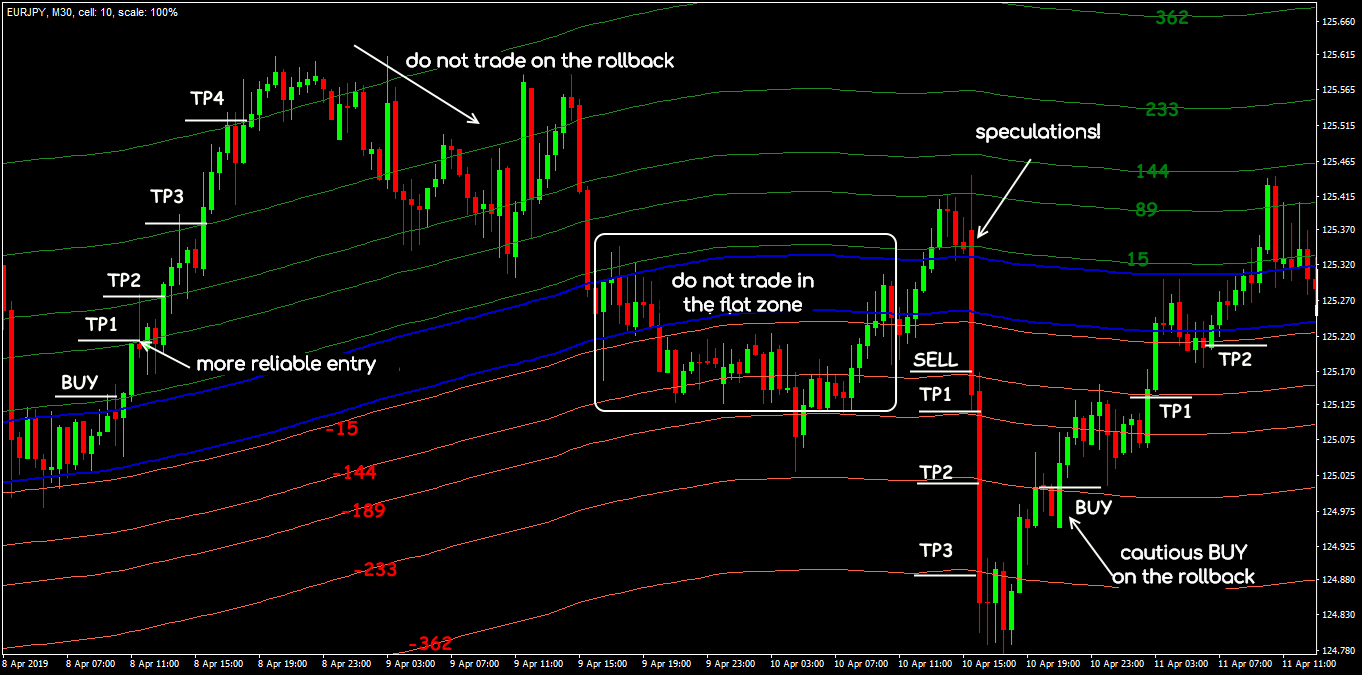

Strateji 21: SMA Tüneli

Göstergeler: SMA (233, 0, yüksek) 15, 89, 144, 233, 362 seviyeleriyle (yeşil kanal); SMA (233, 0, düşük) (−15), (−89), (−144), (−233), (−362) seviyeleriyle (kırmızı kanal).

AL: Ana kanalın üst sınırının aşağıdan yukarıya kırılması ve 15 seviyesinin üzerinde kapanması durumunda.

SATIŞ: Alt sınırın yukarıdan aşağıya doğru kırılması ve (-15) seviyesinin altında kapanması durumunda.

Özel koşullar: Analiz ve kontrol için TF, M30’dan az değildir. Daha güvenilir bir giriş, bir sonraki seviyenin bozulmasıdır. TP’yi art arda 89 (-89), 144 (-144), 233 (-233), 362 (-362) seviyelerine ayarlayarak pozisyonu hemen 3–4 eşit sıraya bölün. Tüm sıralar için ilk SL, tünelin arka tarafındaki ilk seviyeye, daha sonra — açılış seviyesine ve güç seviyelerine yerleştirilir.

Çıkış veya geri dönüş: SL/TP ile; geri dönüşte giriş ise sadece 1 ila 2 seviyeli ters kırılma ile olur.

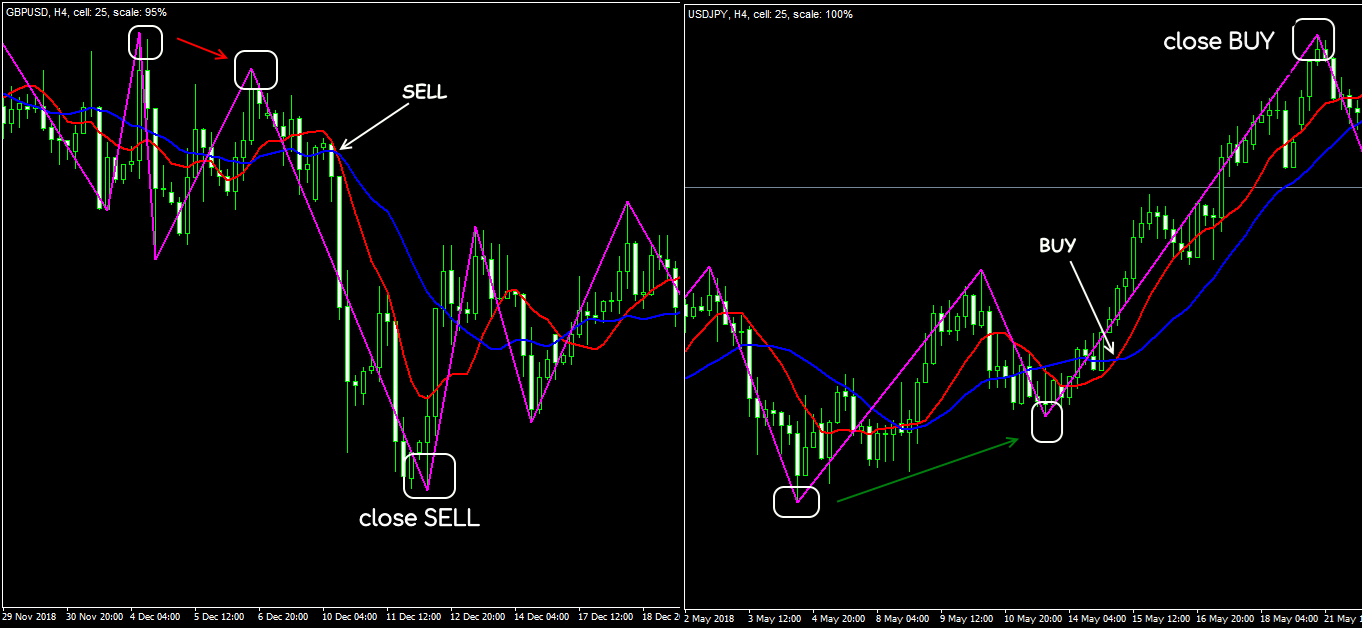

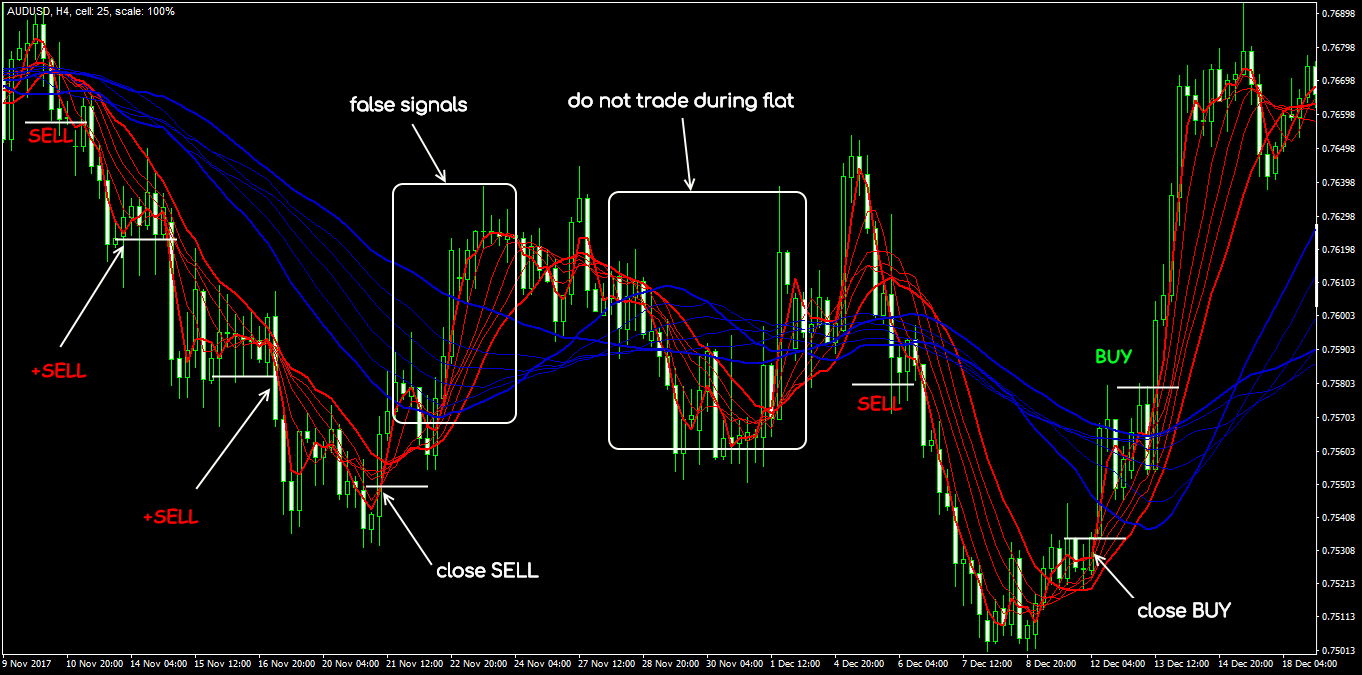

Strateji 22: İki Grup SMA

Göstergeler: “kısa” grup — 3, 5, 8, 10, 12, 15 dönemli SMA, kapanış fiyatında (kırmızı); “uzun” grup — SMA: 30, 35, 40, 45, 50, 60; kapanış (mavi).

SATIN AL: “yavaş” grup yukarı çıkar ve MA’lar şu sırayladır: 30–35–40–45–50–60; “hızlı” grup da aynı sırayla yükselir: 3–5–8–10–12–15; Satın Alma Durdurma, maksimum sinyal mumuna yerleştirilir.

SATIŞ: “yavaş” ve “hızlı” gruplar aşağı iner (MA sıkı sıradadır); Satış Durdurma, min sinyal mumuna koyulur.

Özel koşullar: İşlemin analizi ve kontrolü için TF H4 ve üzeridir. SL sinyal mumunun max/min’indedir, ardından 30–70 puanlık bir adımla takip eder. Düz ve spekülasyonlar sırasında işlem yapmayız.

Çıkış veya geri dönüş: SL/TP ile veya “hızlı” grupta MA’yı geçtikten sonra mumun kapanışında gerçekleşir.

Strateji 23: HeikenAshi + TDI

Göstergeler: HeikenAshi_Smoothed (2; 6; 3; 2); TDI (13; 0; 34; 2; 0; 7; 0); Varlık oynaklığı ortalamanın üzerindeyse TDI parametreleri sıkılaştırılabilir.

ALIM: Yeni mavi HAS mumunun göründüğü noktada, yeşil TDI kırmızıyı aşağıdan yukarıya doğru keser; sarı TDI yukarı doğru hareket eder; kesiştikten hemen sonra veya bir sonraki çubukta alımı açarız.

SATIŞ: Yeni kırmızı HAS mumunun göründüğü noktada, yeşil TDI kırmızıyı yukarıdan aşağıya doğru keser; sarı TDI aşağı bakar; kesiştikten sonra veya bir sonraki çubukta satışı açarız.

Özel koşullar: Giriş için TF H1, kontrol için H4’tür. Teknik uzun vadelidir, SL günlük ortalama oynaklık seviyesindedir. Yeşil ve kırmızı TDI sarının üstünde/altında olduğunda — anlaşma açık kalabilir. HAS aynı renkten 2’den fazla çubuk göstermişse, sinyal atlanır.

Çıkış veya geri dönüş: SL/TP ile veya aşağıdaki durumlardan birinde: yeşil TDI dönüyor (zorunlu! sarı olanın kırılmasıyla); güçlü bir anahtar seviyeye yaklaşıyor; aynı renkte 10’dan fazla HAS mumu var.

Strateji 24: Yen Çaprazları İçin

Göstergeler: EMA (8; 0; yakın) (kırmızı); SMA (21; 0; yüksek) (mavi); SMA (21; 0; düşük) (mavi); ADX (14) 15 seviyesinde.

SATIN AL: EMA (8) SMA’yı (21; yüksek) aşağıdan yukarıya doğru kesiyor, fiyat yukarıda kapanıyor; ADX 15 seviyesinin üzerinde ve yukarı doğru hareket ediyor, (+ DI) aşağıdan yukarıya doğru (- DI)’yi kesiyor. Giriş bir sonraki barın açılışında, SL mavi çizginin 5 ila 15 puan altında ve sonra böyle bir adımla takip ediyor.

SATIŞ: EMA (8) SMA’yı (21; dip) yukarıdan aşağıya doğru kesiyor, fiyat aşağıda kapanıyor; ADX 15 seviyesinin üzerinde ve yukarı doğru hareket ediyor, (- DI) aşağıdan yukarıya doğru (+ DI)’yi kesiyor. Giriş bir sonraki mumda. SL mavi çizginin 5 ila 15 puan üzerinde.

Özel koşullar: Analiz ve kontrol için TF H1-H4’ten düşük değildir. Yöntem orta vadelidir, JPY’li döviz çiftleri için uyarlanmıştır. Satarken daha büyük bir SL koymanız önerilir.

Çıkış veya geri dönüş: SL/TP ile veya geri sinyalde.

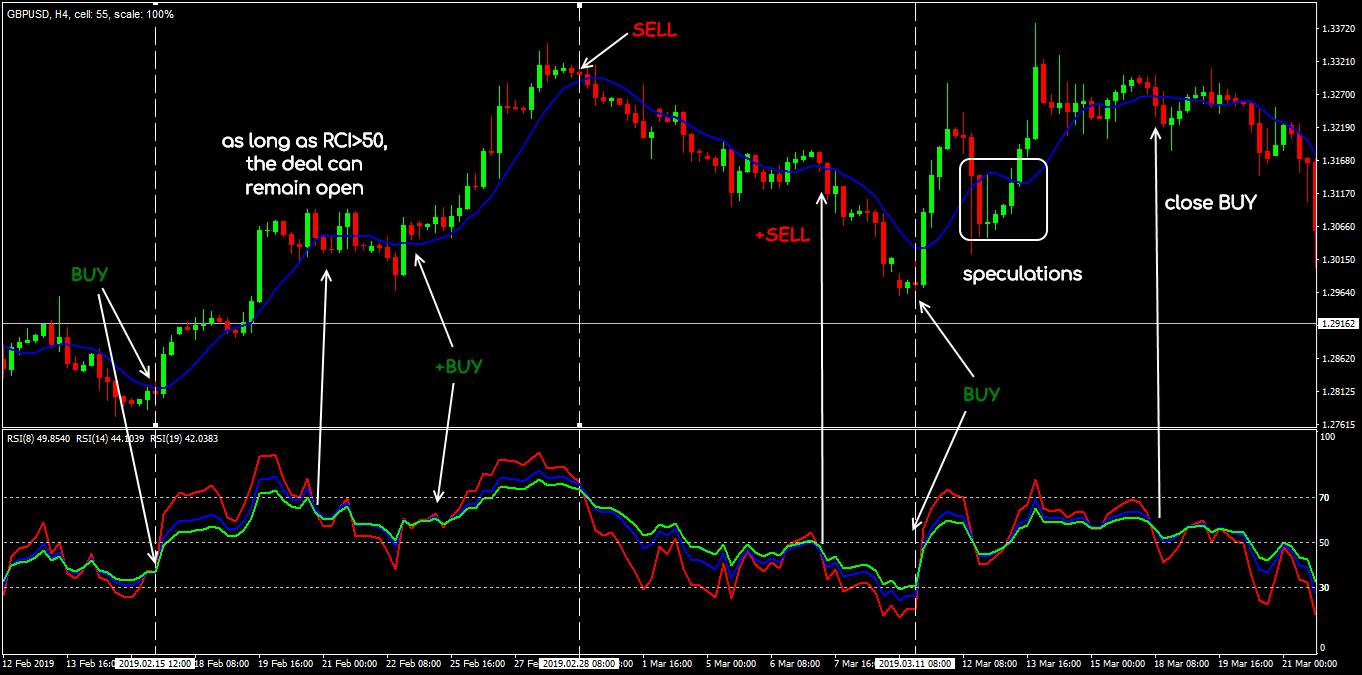

Strateji 25: Nial Fuller’ın Üç Osilatörü

Göstergeler: RSI (8), RSI (14), RSI (19) 30, 50, 70 seviyeleriyle; SMA (9).

AL: Önceki periyot SMA (9) seviyesinin üzerinde kapandı; osilatörler aşağıdan yukarıya doğru 19–14–8 düzeninde (kırmızı çizgi hepsinin üstünde); giriş, çizgilerin kesişme noktasından sonraki barda.

SATIŞ: Önceki periyot SMA (9) seviyesinin altında kapandı; osilatörler yukarıdan aşağıya doğru 19–14–8 düzeninde (kırmızı çizgi hepsinin altında); giriş kesişimden sonraki barda.

Özel koşullar: Analiz ve kontrol için TF H4 — W1’dedir. Günün kapanış fiyatında D1’deki sinyalleri, Cuma kapanış fiyatında W1’deki sinyalleri düşünün. SL, çizgi boyunca takip ederek SMA’dan 10 ila 20 puan uzaklıktadır. RSI bağlantısı 50 seviyesinin üstünde/altında olduğunda, işlemi kapatmamalısınız. Spekülasyonlar ve açıkça düzlük sırasında işlem yapmayın.

Çıkış veya geri dönüş: SL ile veya geri dönüş sinyalinde.

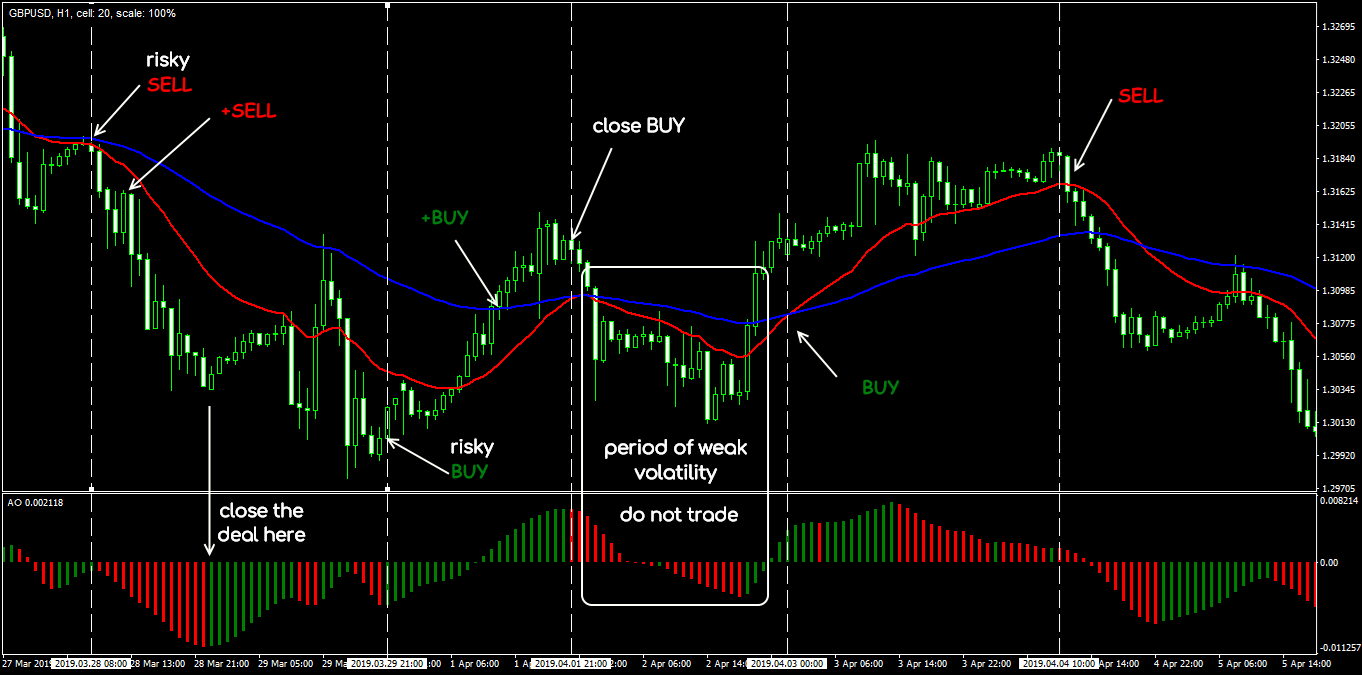

Strateji 26: Buldozer

Göstergeler: EMA (21; kapanış); EMA (70; kapanış); Standart parametre ayarlarına sahip muhteşem osilatör.

AL: Kapanış fiyatı EMA (70)’in üzerinde, EMA (21) EMA (70)’in altında; AO histogramı yükseliş trendiyle yeşil renktedir.

SATIŞ: kapanış fiyatı EMA’nın (70) altında, EMA (21) EMA’nın (70) üzerinde; AO histogramı kırmızı ve düşüşte.

Özel durumlar: Analiz ve bakım için TF H1’dir. SL, trailing ile açılış fiyatından 30 ila 50 puan arasındadır; TP’ye gerek yoktur veya MM’ye göre.

Çıkış veya geri dönüş: SL ile veya histogram sıfır çizgisini geçtiğinde; fiyat 50 ila 70 puan kar elde ederse hacmin bir kısmının kapatılması önerilir.

Strateji 27: 4UJ

Göstergeler: SMA (48, yakın); ATR_Ortalaması (7; 30).

AL: Fiyat SMA’nın (48) üzerinde; ATR MA’sını aşağıdan yukarıya doğru kesiyor; giriş bir sonraki barda.

SATIŞ: Fiyat SMA’nın (48) altında; ATR MA’sını yukarıdan aşağıya doğru kesiyor; giriş bir sonraki mumda.

Özel koşullar: strateji USD/JPY içindir, analiz ve kontrol için TF H4’tür. İstikrarlı volatilitede işlem yapması beklenir; düz ve spekülasyonlar sırasında işlem yapmayın. Minimum SL 25 puandır, 25 ila 30 puanlık bir karda breakeven’a geçin. TP 100 ila 120 puandır.

Çıkış veya tersine çevirme: SL/TP ile veya ters sinyalde. İşlemler SMA’nın (48) ters kırılmasına kadar tutulabilir, ancak osilatör erken “yanlış” sinyaller verebilir, bu nedenle sisteme göre kesinlikle hareket edin.

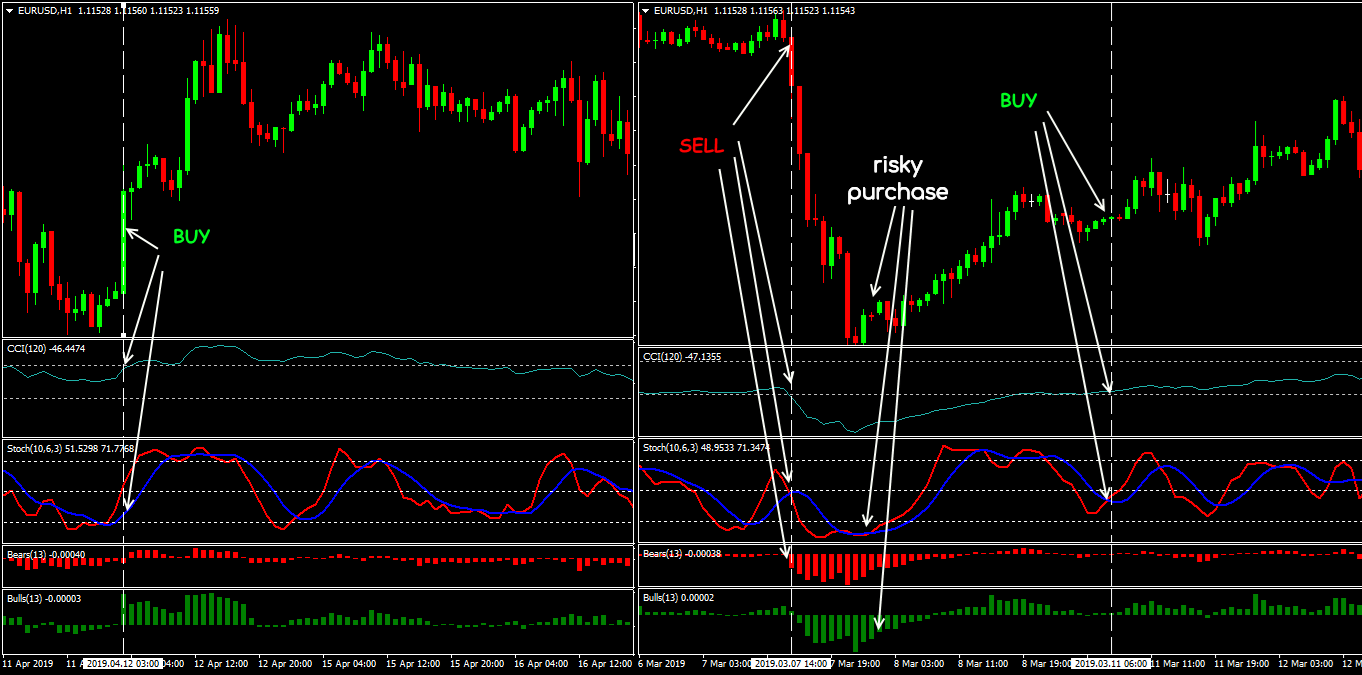

Strateji 28: CSBB

Göstergeler: CCI (120); Stokastik (10; 3; 6); Ayılar (13); Boğalar (13).

SATIN AL: CCI (+100) seviyesinin üzerinde, Stokastik yukarı doğru yönlendirilmiş, ancak hala 80 seviyesinin altında; Sıfırın üzerindeki boğalar güçlü bir sinyal gösteriyor. Stokastik zaten 80 veya daha yüksek seviyedeyse, bir düşüş ve çizgilerin yeni bir kesişimini bekleyin (ana olanı sinyal çizgisinin üzerindedir).

SATIŞ: CCI (+100) seviyesinin altında, Stokastik düşüyor, ancak hala 20 seviyesinin üzerinde; Sıfır çizgisinin altındaki ayılar güçlü bir sinyal gösteriyor. Stokastik zaten 20 veya daha düşük seviyedeyse, seviyenin üzerinde büyüme ve çizgilerin kesişimini bekleyin (ana olanı sinyal çizgisinin altındadır).

Özel koşullar: İşlemin girişi ve kontrolü için TF H1’den düşük olmamalıdır. [0; +100; 0] CCI aralığında sadece satın alma işlemi yapın, [0; −100; 0] aralığında sadece satış yapın. SL 20 pip + spread’dir; 30 puanlık kârdan sonra işlem breakeven’a kaydırılmalıdır.

Çıkış veya geri dönüş: geri sinyalle veya SL/TP ile.

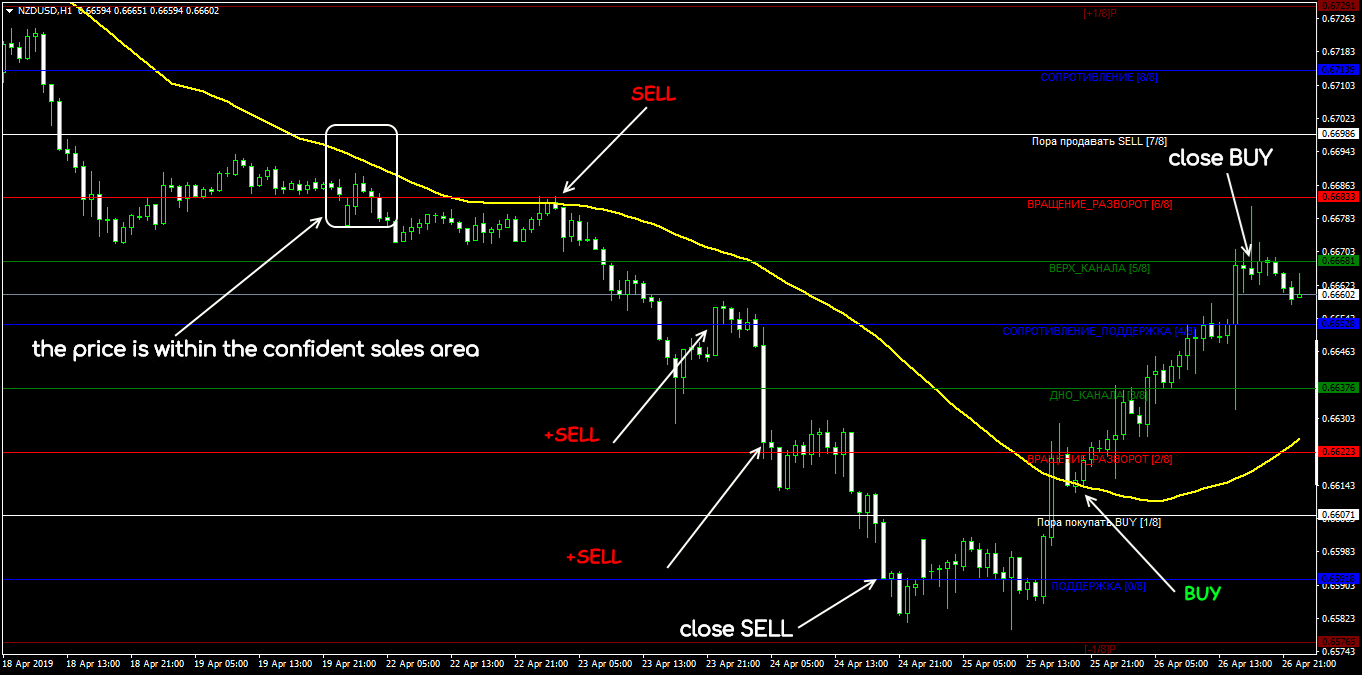

Strateji 29: Murray + Trend

Göstergeler: Murrey_Levels_System (64; 0); SMA (50; kapalı).

AL: Fiyat SMA’nın üzerinde ve Murray yöntemine göre alım bölgesinde.

SATIŞ: Fiyat SMA’nın altında ve Murray satış bölgesinde.

Özel koşullar: TF, H1’den düşük değil. SL, önceki Murray seviyesinde. Kuvvet seviyelerine yaklaşılırken, genel eğilimi korurken SL’yi sıkılaştırmanız ve pozisyon hacmini artırmanız önerilir.

Çıkış veya geri dönüş: SL, MM veya tersi ile.

Strateji 30: CAW

Göstergeler: SSMA (90; yakın); CCI (12; Tipik); 0,002 seviyesinde ATR (14); (-15), (-40), (-60), (-85) seviyelerinde WPRange (11).

SATIN AL: Fiyat SSMA’nın üzerinde; WPR (-85) seviyesinin altında; ATR 0,002’nin üzerinde; CCI aşırı satım bölgesinde (-100’ün altında) bir tersine dönmenin ardından yükseliyor.

SATIŞ: Fiyat SSMA’nın altında; WPR (-85) seviyesinin üzerinde; ATR 0,002’nin üzerinde; CCI aşırı alım bölgesinden (+100’ün üzerinde) geri çekildi.

Özel koşullar: TF, M5’ten H1’e kadardır. Giriş, yalnızca sinyal çubuğu kapandıktan sonradır. SL, açılış fiyatından 10 ila 15 puandır; TP en az 50 puandır. Spekülasyonlar ve açıkça düzlük sırasında işlem yapmayın, göstergeler bir “sinyal” gösterse bile.

Çıkış veya geri dönüş: geri sinyalle veya SL/TP ile.

Strateji 31: 3 EMA + Stokastik

Göstergeler: EMA (4) (koyu mavi), EMA (13) sarı, EMA (50) (mavi), ofsetsiz, kapanış fiyatlarında; Stokastik (12; 9; 5; kapanış/kapanış) 20, 40, 60, 80 seviyeleriyle.

AL: ЕМА (4), ЕМА (50)’yi aşağıdan yukarıya doğru kesiyor (1. sinyal); ardından EMA (13), EMA’yı (50) aşağıdan yukarıya doğru kırıyor (2. sinyal); Stokastik aşırı satım bölgesinden yukarı çıkıyor, kırmızı çizgi koyu mavinin üzerinde.

SATIŞ: Yukarıdan aşağıya: ilk EMA (4) — EMA (50) (1.); sonra EMA (13) — EMA (50) (2.); Stokastik aşırı alım bölgesinden aşağı iniyor, kırmızı çizgi koyu mavinin altında.

Özel koşullar: TF, H1’den düşük değil; Stop Loss, 30 ila 50 puandan düşük veya EMA’dan (50) yüksek/düşük değil. 50 puanlık kârdan sonra, Stop Loss’u breakeven’a taşıyın ve EMA (50) ile birlikte takip etmeye başlayın. Tüm koşullar karşılandıktan sonra giriş bir sonraki bardadır.

Çıkış veya geri dönüş: Ters Stokastik ile: satın alma için — 60 (80) seviyesinin üstünde, satış için — 40 (20) seviyesinin altında.

Strateji 32: Sten

Göstergeler: SMA (78; 0; kapanış); SMA (36; 0; kapanış); Stokastik (8; 3; 3); Stokastik verilerde zarflar (32; 42).

AL: fiyat SMA (78)’in üzerinde; SMA (36) SMA (78)’in üzerinde; Stokastik 20’nin altındaki alandan yukarı çıkıyor ve Zarfların alt çizgisini aşağıdan yukarıya doğru kesiyor.

SATIŞ: Piyasa SMA (78)’in altında; SMA (36) SMA (78)’in altında; Stokastik 80’in üzerindeki bölgeden aşağı dönüyor ve en üstteki Zarfları yukarıdan aşağıya doğru kesiyor.

Özel koşullar: TF normal bir piyasada H1’den düşük değildir. Giriş, anahtar bardan sonraki bardadır. Stop Loss en az 30 puandır; Take Profit 60–70 puandır. Stop Loss, 30 kar puanında breakeven’a aktarılır.

Çıkış veya geri dönüş: Stop Loss / Take Profit ile veya tüm sistem göstergelerinin sinyalini iptal ederek. Güçlü bir trend varken, hareket sinyalleri önceliklidir.

Strateji 33: Çift MACD

Göstergeler: MACD (30; 60; 30; kapanış) (kıdemli); MACD (6; 12; 5; kapanış) (kıdemsiz); SMA (60; 0; kapanış).

SATIN AL: Fiyat SMA’nın üzerinde; kıdemli MACD sıfır çizgisinin üzerinde; junior MACD sıfırın üzerinde veya denge çizgisinin yakınında dipten tepeye doğru hareket ediyor.

SATIŞ: Piyasa SMA’nın altında; kıdemli MACD sıfırın altında; junior MACD sıfırın altında veya denge çizgisi alanında yukarı doğru hareket ediyor.

Özel koşullar: TF D1’dir; EUR/USD, GBP/USD, USD/JPY işlem görür. Giriş, tüm koşullar karşılandıktan sonraki bardadır. Stop Loss en az 50 ila 70 puandır.

Çıkış veya tersine dönüş: kıdemli MACD’nin tersine dönmesinden ve junior MACD’nin histogramında onaylanmasından sonra kapanış. Bir sonraki mum açık bir emre karşı SMA’nın (60) üstünde/altında kapanırsa, işlem derhal kapatılmalıdır.

Strateji 34: 2×2

Göstergeler: SSMA (150; 0; yakın); Heikin Aşi; 80, 50, 20 seviyelerindeki RSI (3; kapanış) 1. sinyaldir; Stokastik (6; 3; 3) ve 70, 30 seviyeleri 2. sinyaldir.

AL: Fiyat SSMA’nın üzerinde; Heikin Ashi çubuğu beyaz (veya yeşil); RSI 20 seviyesini aşağıdan yukarıya doğru kırıyor; Stokastik (6, 3, 3) 30’un altındaki bölgede kesişiyor ve yukarı dönüyor.

SATIŞ: Fiyat SSMA’nın (150) altında; Heikin Ashi Bar kırmızı; RSI (3) 80 seviyesini yukarıdan aşağıya doğru kırıyor; Stokastik 70’in üzerindeki alanda kesişiyor ve aşağı dönüyor.

Özel durumlar: TF H4-D1’dir. Stop Loss son yerel ekstremumun üstünde/altındadır; Take Profit 2 ila 3 Stop Loss veya 30 ila 50 puanlık bir adımla takip eder.

Çıkış veya geri dönüş: Stop Loss / Take Profit veya tam bir sinyal iptali ile. Genel eğilimi takip edin ve osilatörlerin belirsiz sinyalleriyle anlaşmayı kapatmak için acele etmeyin.

Strateji 35: Sardar

Göstergeler: RVI (10); RSI (14) seviyeleri 30, 70; StandartSapma (20).

AL: RVI denge çizgisini aşağıdan yukarıya doğru kesiyor; bu çubukta RSI ve StdDev önceki değerlerden daha yüksek olmalı.

SATIŞ: RVI sıfır çizgisini yukarıdan aşağıya doğru keser; RSI ve StdDev aynı mum üzerinde düşüş göstermelidir.

Özel koşullar: TF H1’den düşük değil; ana döviz çiftleri normal piyasada işlem görüyor. Giriş, anahtar bardan sonraki barın açılışında. Stop Loss 35 puandan düşük değil, 30 puandan sonra — breakeven’a transfer, Take Profit 100 puanda.

Çıkış veya geri dönüş: Stop Loss / Take Profit ile veya ters sinyalde.

Strateji 36: Korucu

Göstergeler: ParabolikSAR (0,04; 0,1); Stokastik (5; 5; 5) seviyeleri 75 ve 25.

AL: Stokastik çizgileri 25’in altındaki bölgede kesişir ve Parabolik’in fiyatın altına inmesi durumunda yukarı döner.

SATIŞ: Stokastik çizgiler aşırı alım bölgesinden (75 üstü) aşağı dönüyor ve Parabolik fiyatın üzerine çıkıyor.

Özel koşullar: TF, M15 ve üzeridir. Boşluklarda veya spekülasyonlarda parabolik kırılmalar sinyal olarak kabul edilmez. Stop Loss, son yerel maksimum/min seviyesindedir, ancak 20 puandan fazla değildir. Take Profit, 2 ila 3 Stop Loss + 20 puanlık bir adımla takip eder. Giriş, sinyal birinden sonraki mumdadır.

Çıkış veya geri dönüş: Stop Loss / Take Profit ile; Stokastik ters değere ulaşırsa veya Parabolik üzerinde bir boşluk oluşursa, işlem mevcut fiyattan kapatılmalıdır.

Strateji 37: UMI

Göstergeler: Ichimoku (9; 26; 52) — yalnızca Kumo bulutu; Timsah (13; 8; 5); Timsah (39; 24; 15); Stokastik (14; 3; 3), 50 seviyesi; CCI (50), 50/(- 50) seviyeleri.

AL: Mum, Bulut ve Timsah göstergelerinin üzerinde kapandı; CCI, 50 seviyesinin üzerinde; Stokastik, 50 seviyesinin üzerinde.

SATIŞ: Çubuk Bulut ve Timsah çizgilerinin altında kapandı; CCI seviyesinin (-50) altında; Stokastik 50 seviyesinin altında.

Özel koşullar: TF H1’den düşük değil; ana para birimlerinin USD/JPY ve yen çaprazları işlem görüyor. Sinyaller sırayla görünüyor ancak giriş sırasında tüm koşullar karşılanmış olmalı. Giriş, sinyal birinden sonraki mumda. Stop Loss 35 ila 50 puan; 30 puanlık kârdan sonra işlem breakeven’a kaydırılıyor; birincil Take Profit 100 ila 150 puan + 20 ila 30 puanlık bir adımla takip ediyor.

Çıkış veya tersine dönüş: Stop Loss / Take Profit ile veya karmaşık bir ters sinyalle. Bir sonraki mum, açık bir emre karşı herhangi bir Alligator çizgisinin üstünde/altında kapanırsa, işlem geçerli fiyattan kapanır.

Strateji 38: Ozy

Göstergeler: SMA (48; 0; yakın); Ozymandias (3).

SATIN AL: fiyat SMA’nın üzerinde, düzeltme aşağı doğru gidiyor, en azından Ozymandias’ın alt çizgisine kadar, ancak mumun gövdesi hareketli çizgiyi geçmiyor. Giriş, bir sonraki kapalı çubuğun üst Ozymandias’tan en fazla 10 puan daha yüksek olacağı zamandır.

SATIŞ: fiyat SMA’nın altında, yukarı doğru düzeltme başlıyor, en azından üst Ozymandias çizgisine kadar, ancak hareketli çizgi kesişmiyor. Giriş, bir sonraki kapalı mumun alt Ozymandias’tan en fazla 10 puan aşağıda olacağı zamandır.

Özel koşullar: TF M15 ve üzeri; USD/CAD işlem görüyor; Stop Loss 15 puan, 15 puanlık kârdan sonra breakeven’a geçiş; Take Profit 90 ila 100 puan. Tekrarlanan sinyaller yalnızca açık işlem zaten breakeven’daysa işe yarar.

Çıkış veya geri dönüş: Stop Loss / Take Profit ile veya ters sinyalde.

Strateji 39: Zarflar + MACD

Göstergeler: Zarflar (21; 0,07); MACD (12; 26; 9).

AL: Fiyat, Zarfların üst çizgisini aşağıdan yukarıya doğru kırar; gövdesi tamamen bu seviyenin üzerinde olan bir mum oluşur; MACD histogramı sıfır çizgisinin üzerindedir.

SATIŞ: Fiyat, Envelopes’un alt çizgisini yukarıdan aşağıya doğru kırar; gövdesi tamamen bu seviyenin altında kalan bir mum oluşur; MACD histogramı sıfır çizgisinin altındadır.

Özel koşullar: TF, M5 ve üzeridir. Sinyal mumu MACD histogramının ortasında oluşmuşsa, sinyal atlanır. Bekleyen bir emir verilir: bir satın alma için — minimumun 3 ila 5 puan altında, bir satış için — sinyal mumunun maksimumunun 3 ila 5 puan üzerinde. Stop Loss, en yakın yerel ekstremumun 4 ila 5 puan üstünde/altındadır. Take Profit, 20 puanlık bir adımla takip eden 50 ila 100 puandır.

Çıkış veya geri dönüş: Stop Loss / Take Profit ile veya ters sinyalde.

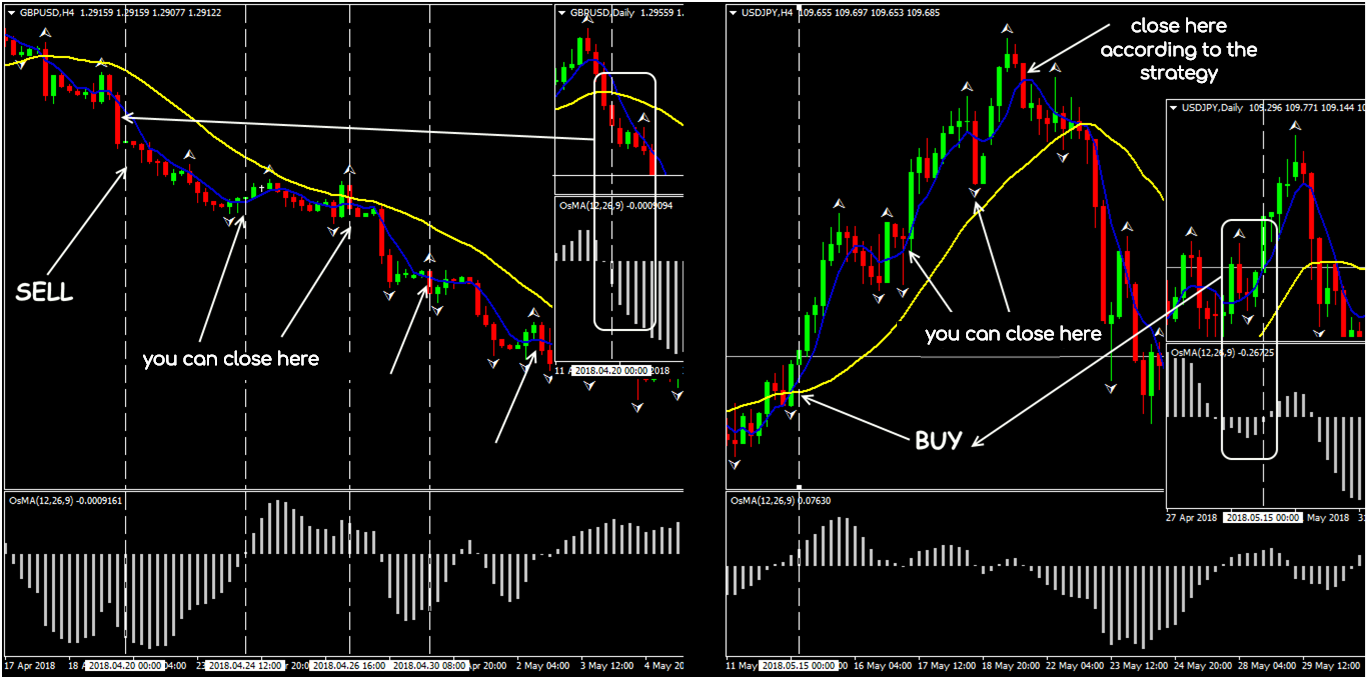

Strateji 40: Fraktallar + OsMA

Göstergeler: Fraktallar; SMA (5; 0; yakın); SMA (22; 0; yakın); OsMA (12; 26; 9).

SATIN AL: D1’de SMA (5) SMA’dan (22) yüksekse, ilgili fraktalı bekleyin; H4’e gidin ve fraktalın ortaya çıkmasından sonraki çubukta bir satın alma açın.

SATIŞ: D1’de SMA (5) SMA’dan (22) düşükse, o zaman karşılık gelen fraktalı bekleyin; H4’e gidin ve fraktaldan sonraki mumda bir satış açın.

Özel durumlar: TF H4-D1’dir. Stop Loss en yakın yerel ekstremum noktasından sonra yerleştirilir; Take Profit 2 ila 3 Stop Loss’tur.

Çıkış veya geri dönüş: Stop Loss / Take Profit ile veya ters sinyalde. En az 15–20 puanlık bir adımla takip etmeye izin verilir.

Ayrıca şunu da okuyun: Her Yatırımcının Bilmesi Gereken En İyi 20 Forex Göstergesi

Sizin İçin En İyi Forex İşlem Stratejisini Nasıl Seçersiniz

Hedeflerinize, kişiliğinize ve yaşam tarzınıza uyan bir Forex stratejisi seçmek esastır. En uygun işlem yaklaşımını seçerken dikkate alınması gereken temel faktörlerin bir dökümü aşağıdadır:

1. Piyasa Bilginizi Değerlendirin

Deneyim seviyeniz strateji seçiminizi etkilemelidir. Yeni başlayanlar, piyasanın momentumuna odaklanmaları nedeniyle trend takip stratejilerini kavramayı daha kolay bulabilirler. Daha ileri düzey yatırımcılar, büyük miktarda veriyi işlemek ve işlemleri otomatik olarak yürütmek için bilgisayar modelleri kullanan algoritmik veya nicel ticareti tercih edebilir.

Sürekli öğrenmek ve deneyim kazanmak, zamanla daha ileri düzey stratejilere geçiş yapmanızı sağlayacaktır.

2. Risk Toleransınızı Anlayın

Risk konusundaki rahatlık seviyeniz, işlem yaklaşımınızı şekillendirecektir. Scalping gibi yüksek riskli stratejiler, hızlı işlemleri içerir ve kısa sürede büyük karlara veya kayıplara yol açabilir. Daha riskten kaçınan yatırımcılar, daha küçük ancak daha tutarlı getiriler elde etmek için işlemleri daha uzun süre tutarak pozisyon ticareti yapmayı tercih edebilirler.

3. Zaman Taahhüdünüzü Göz Önünde Bulundurun

Bazı stratejiler önemli miktarda zaman ve dikkat gerektirir. Scalping ve günlük ticaret, sürekli izleme ve hızlı karar alma gerektirir. Bunlar, gün boyunca piyasalara zaman ayırabilecek yatırımcılar için uygundur. Buna karşılık, daha az sıklıkta dahil olmayı tercih edenler için swing ticareti ve pozisyon ticareti daha iyidir.

4. Bir Demo Hesabında Stratejileri Test Edin

Gerçek sermayeyi riske atmadan önce, risksiz bir demo ortamında farklı stratejileri deneyin. Bu, her yöntemin gerçek zamanlı koşullarda nasıl performans gösterdiğini ve ticaret tarzınıza uygun olup olmadığını anlamanıza yardımcı olacaktır. Demo hesapları, güven oluşturmak ve teknikleri geliştirmek için paha biçilmezdir.

5. Stratejinizi Kişiliğinizle Uyumlu Hale Getirin

Kişiliğiniz, ticarette önemli bir rol oynar. Hızlı kararlardan ve yüksek enerjiden hoşlanıyorsanız, scalping gibi aktif stratejilere uygun olabilirsiniz. Daha sabırlı ve analitik biriyseniz, pozisyon ticareti gibi uzun vadeli stratejiler daha uygun olabilir. En iyi strateji, zihniyetinize ve stres toleransınıza uyan stratejidir.

6. Esnek Kalın ve Sürekli Gelişin

Forex piyasası sürekli olarak gelişmektedir. Başarılı yatırımcılar, değişen koşullarda etkili kalmak için stratejilerini düzenli olarak gözden geçirir ve uyarlar. Bir ticaret günlüğü tutmak, neyin işe yaradığını takip etmenin, kalıpları belirlemenin ve zaman içinde gerekli ayarlamaları yapmanın harika bir yoludur.

Çözüm

Burada bir sürü bilgi var. Tüm stratejilerde aynı anda ustalaşmanız pek mümkün değil. Bu sayfayı yer imlerine ekleyin, böylece geri dönüp zamanla yeni stratejiler öğrenebilirsiniz.

Ve teorinin pratik olmadan hiçbir şey olmadığını unutmayın. Forex Tester Cihazı veya Bu stratejileri test etmek ve sizin için en iyi olanları bulmak için Forex Tester Online’ı kullanın.

SSS

Forex Ticaret Stratejileri Nelerdir?

Forex ticaret stratejileri, yatırımcıların piyasayı analiz etmek ve işlemlere girmek ve çıkmak için en uygun noktaları belirlemek için kullandıkları yapılandırılmış yaklaşımlardır. Bu stratejiler, işlem zamanlamasını, pozisyon boyutunu ve risk yönetimini kapsar. İyi geliştirilmiş bir ticaret stratejisi genellikle çeşitli analiz biçimlerini (teknik, temel ve duygu temelli) birleştirir ve göstergeler, fiyat hareketi ve kalıplar gibi araçları içerir.

Profesyonel yatırımcılar, stratejilerini belirli hedeflerle uyumlu hale getirerek, farklı piyasa koşullarına uyacak şekilde uyarlar. Daha yeni yatırımcılar için, basitleştirilmiş günlük ticaret stratejileriyle başlamak sağlam bir temel oluşturmaya yardımcı olabilir.

En Yaygın Forex Ticaret Stratejileri Hangileridir?

Forex ticaret stratejileri büyük ölçüde değişebilir, ancak çoğu aşağıdaki birincil stillerden birine girer:

- Scalping: Genellikle saniyeler veya dakikalar içinde küçük fiyat hareketlerini yakalamayı amaçlayan çok kısa vadeli işlemler.

- Günlük Ticaret: Pozisyonlar aynı işlem günü içinde açılır ve kapatılır, böylece gecelik maruziyetten kaçınılır.

- Swing Trading: İşlemler, orta vadeli trendlerden yararlanmak için birkaç gün boyunca tutulur.

- Pozisyon Ticareti: İşlemlerin daha geniş piyasa trendlerine ve temel analize dayalı olarak haftalarca veya aylarca tutulabileceği uzun vadeli bir yaklaşım.

Forex Tester Online nedir ve işlem stratejilerimi nasıl iyileştirebilir?

Forex Tester Online, yatırımcıların herhangi bir yazılım indirmeden geçmiş piyasa verilerini kullanarak işlem stratejilerini geriye dönük test etmelerine olanak tanıyan tarayıcı tabanlı bir Forex Tester yazılımı sürümüdür. 18 yıllık deneyimimizle, tutarlı geriye dönük testin güvenilir stratejiler oluşturmanın anahtarı olduğunu biliyoruz. Bu araç, fikirlerinizi doğrulamanızı, zayıflıkları belirlemenizi ve gerçek piyasa koşullarını kullanarak performansı optimize etmenizi daha hızlı ve kolay hale getirir.

Forex Tester Online, örneklem dışı verilerde çok dönemli test ve ileriye dönük test yapılmasına izin vererek bunun önlenmesine yardımcı olur. Her zaman şunu öneririz: gerçek piyasa öngörülemezliğine dayanabilen stratejiler oluşturmak için zaman dilimleri, çiftler ve koşullar genelinde test yapın.

Bir stratejiyi ne kadar geçmiş veri üzerinde test etmeliyim?

İdeal olarak, en az 5-10 yıllık yüksek kaliteli tarihsel veriler üzerinde test yapın. Bu, farklı piyasa döngülerini, oynaklık evrelerini ve kara kuğu olaylarını hesaba katmanıza yardımcı olur. Forex Tester Online, çeşitli piyasa koşulları altında stres testi stratejileri için paha biçilmez bulduğumuz sağlam tarihsel veriler sağlar.

İyi bir strateji kaç gösterge kullanmalıdır?

Daha azı daha fazladır. Deneyimlerimize göre, iyi seçilmiş bir ila üç gösterge yeterlidir. Göstergelerle aşırı yükleme, kafa karışıklığına neden olur ve karar vermeyi geciktirir. Fiyat hareketi, hareketli ortalamalar ve hacim tabanlı göstergeler, doğru kullanıldığında genellikle yeterli avantaj sağlar.

Stratejim dahilinde duygusal ticareti nasıl önleyebilirim?

Önceden tanımlanmış kurallar aracılığıyla karar almayı otomatikleştirerek ve duygulardan bağımsız olarak bunlara bağlı kalarak. Bir ticaret günlüğü kullanın, katı risk parametreleri belirleyin ve ticareti bir iş gibi ele alın. Yirmi yıl sonra, duyguyu kontrol etmenin fiyatı tahmin etmekten daha önemli olduğunu biliyoruz.

Aynı stratejiyi farklı döviz çiftlerinde kullanabilir miyim?

Evet, ancak her çifti ayrı ayrı test edin. Bazı çiftler oynaklık, likidite ve haber duyarlılığı nedeniyle farklı davranır. EUR/USD’de işe yarayan bir strateji GBP/JPY’de düşük performans gösterebilir. Test ve deneyime göre çift başına parametreleri uyarlayın veya ince ayarlayın.

Bir stratejiyi kullanmayı ne zaman bırakacağımı nasıl anlarım?

Birden fazla piyasa koşulunda sürekli olarak düşük performans gösterdiğinde ve performans ölçütleriniz (örneğin, kazanma oranı, düşüş, kar faktörü) kabul edilebilir seviyelerin ötesine düştüğünde. Birkaç kayıptan sonra bir stratejiyi terk etmeyin; istatistiksel olarak anlamlı bir örneklem üzerinde değerlendirin.

Ticaret Stratejinizi Tekrar Test Edin

Ticaret Stratejinizi Tekrar Test Edin

ไทย

ไทย

Tiếng Việt

Tiếng Việt

Polski

Polski

Türkçe

Türkçe

Nederlands

Nederlands

Română

Română

한국어

한국어

Svenska

Svenska